截至發(fā)稿,,上交所和先正達均未就“因不可抗力,、意外事件或者其他特殊情形”事項作出回應(yīng)。

先正達方面在回復(fù)媒體采訪時稱,,具體的(情況)我們目前也不清楚,,以監(jiān)管公開信息為準。

市場普遍認為,,這是為了防止大盤股對市場大抽血,,暫停上市有穩(wěn)定市場考慮。畢竟先正達可能是最近10年IPO金額最高的公司,。

也有行業(yè)人士分析,,可能是綜合考慮國內(nèi)外市場環(huán)境,以及穩(wěn)定市場等多重因素,,故暫時取消公司上會事宜,。

來源 | 農(nóng)財網(wǎng)農(nóng)化寶典

650億!募集科創(chuàng)板IPO市場之最

值得注意的是,,先正達此次擬募資650億元,,這個募資金額是目前科創(chuàng)板IPO市場之最,在A股市場僅次于中國石油等巨無霸,。而作為全球農(nóng)業(yè)巨頭,,先正達為何選擇在科創(chuàng)板上市,也是市場頗為關(guān)心的話題,。

據(jù)悉,,此次所募集的650億元資金在扣除發(fā)行費用后,將投向如下項目:

1.尖端農(nóng)業(yè)科技研發(fā)的費用和儲備(130億元)

2.生產(chǎn)資產(chǎn)的擴展,、升級和維護以及其他資本支出(39億元)

3.擴展現(xiàn)代農(nóng)業(yè)技術(shù)服務(wù)平臺(MAP)(78億元)

4.包括揚農(nóng)化工,、瓦拉格羅在內(nèi)的全球并購項目(208億元)

5.償還長期債務(wù)(195億元)

截至招股書簽署日,中國化工農(nóng)化有限公司直接持有先正達99.1%股份,,為先正達的控股股東,,先正達的實際控制人系國務(wù)院國資委。

招股書顯示,,先正達于2019年注冊于上海,,由先正達植保、先正達種子,、先正達集團中國和安道麥四個業(yè)務(wù)單元構(gòu)成,,擁有豐富的產(chǎn)品及業(yè)務(wù)組合,,涵蓋植物保護、種子,、作物營養(yǎng)以及現(xiàn)代農(nóng)業(yè)服務(wù),。2021年,先正達在全球植保行業(yè)排名第一,、種子行業(yè)排名第三、在數(shù)字農(nóng)業(yè)領(lǐng)域處于領(lǐng)先地位,。

先正達IPO進程并不算快,。2021年6月30日,先正達科創(chuàng)板IPO獲受理,;2022年3月底,,公司完成三輪問詢,但并未直接步入上會階段,。從2022年3月至今,,公司在長達近1年時間里,先后更新了2021年年報,、2022年半年報,、2022年年報的財務(wù)數(shù)據(jù)。今年3月22日,,公司終于接到上會通知,。

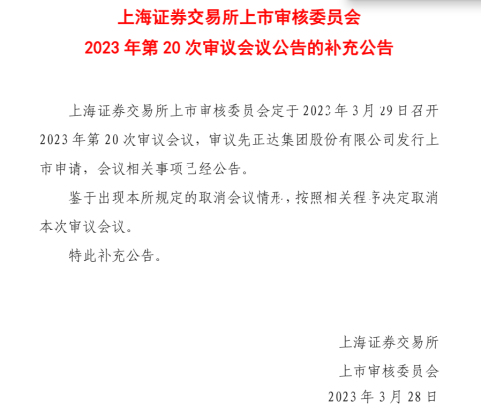

根據(jù)公告,上交所上市委定于3月29日審議先正達首發(fā)上市申請,。但上會前夕,,上交所上市委發(fā)布公告稱,鑒于出現(xiàn)上交所規(guī)定的取消會議情形,,決定取消審議先正達發(fā)行上市申請的審議會議,。

對于上會前夕突然被取消審議的原因,有市場人士向記者透露:“當前正處于全面注冊制推行的關(guān)鍵時期,,首批主板注冊制企業(yè)正在發(fā)行上市重要節(jié)點,,鑒于先正達IPO募資規(guī)模較大,綜合考慮國內(nèi)外市場環(huán)境,,以及穩(wěn)定市場等多重因素,,故暫時取消公司上會事宜?!?/strong>

三個原因或影響上市

有業(yè)內(nèi)人士表示,,除發(fā)行規(guī)模外,巨額商譽,、高額負債也是上市受阻的兩個重要原因,。

招股書披露,,先正達集團去年營收2248億元,同比增長23.7%,,歸母凈利潤78億元,,同比增長83.5%。

先正達集團稱,,業(yè)績提升主要源于極端氣候以及地緣政治等因素推動全球糧食價格上漲,,帶動植保、種子等產(chǎn)品銷售去年量價齊升,。

按照產(chǎn)品類型劃分,,先正達集團旗下包括植保、種子,、作物營養(yǎng)和現(xiàn)代農(nóng)業(yè)服務(wù)四大板塊,。其中,植保業(yè)務(wù)占到公司主營業(yè)務(wù)收入的65%左右,。

2022年,,先正達集團植保板塊營收1471億元,同比增長24%,。該板塊主打產(chǎn)品除草劑的銷量較前一年增長24%,,平均售價也提升了14%。

從業(yè)績來看先正達這幾年保持著不錯的增長,。不過同時,,公司商譽賬面價值讓市場質(zhì)疑聲不斷。2020年末,、2021年末和2022年末,,公司商譽賬面價值分別為1664.13億元、1632.06億元及1781.59億元,,占總資產(chǎn)的比例分別為37.03%,、36.15%、35.12%,。

此外,,中國化工作價430億美元收購瑞士先正達,使其成為中國企業(yè)最大海外收購案時,,也讓先正達帶來了巨額貸款,,通過其設(shè)立于海外的特殊目的實體(SPV)進行多筆融資,包括從關(guān)聯(lián)方借款,、銀團借款,、發(fā)行永續(xù)債及優(yōu)先股等權(quán)益工具等。截至2022年末,,集團資產(chǎn)負債率高達52.99%,。

而此次募資650億中,,130億元計劃投入尖端農(nóng)業(yè)科技研發(fā)的費用和儲備,39億元用于生產(chǎn)資產(chǎn)的擴展,、升級和維護以及其他資本支出,,78億元用于擴展現(xiàn)代農(nóng)業(yè)技術(shù)服務(wù)平臺(MAP),208億元用于全球并購項目,,剩余195億元用于償還長期債務(wù),。

不難發(fā)現(xiàn)約三分之一募資金額用于并購擴張,還有三分之一用于還債,,這也意味著先正達的商譽有進一步增加的可能,。

也有行業(yè)人士分析,當前正處于貿(mào)易戰(zhàn)重要時刻,,此時上市也存在資金外流的風(fēng)險,而且先正達集團旗下子公司安道麥,、揚農(nóng)化工均已上市,,母公司是否上市也值得考慮。

作者丨南方農(nóng)村報記者 錢普貴

編輯丨農(nóng)財君

審核丨葉鳳林

聲明丨未經(jīng)授權(quán),,不得轉(zhuǎn)載

南方農(nóng)村報丨農(nóng)財網(wǎng)農(nóng)化寶典

文章不錯,點個“在看”給我一朵小黃花 ![]()